Sehr geehrte Klientinnen und Klienten,

Ab dem 1. Januar 2025 treten zwei neue Verordnungen in Kraft, die die steuerliche Behandlung von beruflichen und betrieblichen Fahrten neu regeln:

1. Fahrtkostenersatzverordnung (FKE-VO)

BGBl II 2024/288, ausgegeben am 24. 10. 2024

Die FKE-VO ist für DN-Dienstreisen und berufliche Fahrten (Werbungskosten bei ANV) ab dem 1.1.2025 anzuwenden, wenn der DG dem DN nicht die tatsächlichen Aufwendungen der vom DN gekauften Fahrkarte für ein Massenbeförderungsmittel ersetzt.

Die FKE-VO gilt für Wochen‑, Monats‑, Jahreskarten und auch für Einzelfahrscheine.

Der DG hat in diesen Fällen 2 Möglichkeiten für pauschale, abgabenfreie Fahrtkostenvergütungen, die insgesamt pro Kalenderjahr mit € 2.450,00 begrenzt sind:

a) Der Beförderungszuschuss gemäß § 7 Abs 5 der RGV:

- € 0,50 pro Kilometer für die ersten 50 km,

- € 0,20 pro Kilometer für die nächsten 250 km,

- € 0,10 pro Kilometer für jeden weiteren Kilometer.

Insgesamt darf der abgabenfreie Beförderungszuschuss je Wegstrecke € 109,00 nicht übersteigen.

b) Alternativ: die fiktiven Kosten für das günstigste Massenbeförderungsmittel (zB ÖBB-Ticket 2. Klasse, nicht jedoch Sparschiene-Tickets).

Praxishinweise:

1. Beide Vergütungsmöglichkeiten (ausgenommen für Vergütungen für die Strecke Wohnung ⇔ Arbeitsstätte) bestehen

- sowohl für die vom DG an den DN ausbezahlten Fahrkostenvergütungen als auch

- für Werbungskosten zB bei der ANV aufgrund beruflicher Nutzung einer Fahrkarte.

2. Die berufliche Nutzung ist durch entsprechende Aufzeichnungen nachzuweisen.

Beispiel:

Dienstreise per Bahn am 18. 11. 2024 von Wien ➪ Innsbruck (386 km) ➪ Aufgrund der beiden oa abgabenfreien Vergütungsalternativen (Wahlrecht) sind max die folgenden Beträge abgabenfrei:

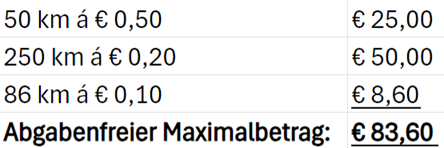

Variante 1: abgabenfreier Beförderungszuschuss:

Variante 2: fiktive Kosten für das günstigste Massenbeförderungsmittel (Preisdatenabfrage am 25.10.2024)

- ÖBB: Abfahrt 08:01; 2. Klasse; Standardticket: € 77,40

- Westbahn: Abfahrt 08:45; 2. Klasse; Standardticket € 48,99 (= abgabenfreier Maximalbetrag)

2. Kilometergeldverordnung (KmG-VO)

BGBl II 2024/289, ausgegeben am 24. 10. 2024

Die neu geschaffene KmG-VO ist für betriebliche oder berufliche Fahrten ab dem 1.1.2025 anzuwenden.

2.1 Geltungsbereich und allgemeine Regelungen (§ 1)

Die VO legt fest, dass die pauschale Berücksichtigung von Aufwendungen aus der

- betrieblichen oder beruflichen Kfz-Nutzung (Pkw, Kombinationskraftwagen, Motorräder, Motorfahrräder) sowie

- Fahrrädern

durch KmG erfolgt.

Das KmG orientiert sich an den jeweils aktuellen Sätzen der Reisegebührenvorschrift.

KmG-Werte 2025: € 0,50 pro km — einheitlich für Pkws, Motorräder und Fahrräder.

Für jede Person, deren Mitbeförderung in einem Personen- oder Kombinationskraftwagen dienstlich notwendig ist, gebührt ein Zuschlag von 0,15 € je Fahrkilometer.

2.2 Nachweispflicht der Nutzung (§ 2):

Um das KmG abgabenfrei zu berücksichtigen, ist ein Fahrtenbuch oder eine vergleichbare Dokumentation notwendig.

Die Aufzeichnungen müssen mindestens die folgenden Angaben enthalten:

- Datum,

- Kilometerstand,

- gefahrene Tageskilometer,

- Start- und Zielort sowie den

- Zweck der Fahrt.

2.3 Abgeltungsumfang des Kilometergeldes (§ 3):

Das KmG deckt die folgenden Aufwendungen für betriebliche oder berufliche Fahrten – mit Ausnahme der Fahrten zwischen Wohnung und Arbeitsstätte – ab:

- Absetzung für Abnutzung,

- Treibstoff und Öl,

- Service- und Reparaturkosten aufgrund des laufenden Betriebes,

- Zusatzausrüstungen,

- Steuern und Gebühren,

- Versicherungen,

- Mitgliedsbeiträge bei Autofahrerklubs,

- Finanzierungskosten.

2.4 Anwendungsbeschränkungen (§ 4 und § 5):

Die abgabenfreie pauschale Berücksichtigung von Aufwendungen aus der betrieblichen oder beruflichen Kfz-Nutzung durch KmG ist …

a) nur für Fahrzeuge zulässig, die nicht dem Betriebsvermögen zuzurechnen sind;

b) für Pkw, Kombinationskraftwagen, Motorräder, Motorfahrräder begrenzt mit 30.000 km;

c) für Fahrräder begrenzt mit 3.000 km.

Die Km-Höchstgrenzen gelten sowohl für vom DG an den DN ausbezahlte KmG, als auch für Werbungskosten zB bei der ANV.

Mit freundlichen Grüßen

Ihr BHM-Team